Harry Geels: Inflatie komt terug

Harry Geels: Inflatie komt terug

Door Harry Geels

Gezien de enorme schuldopbouw in de wereld is meer inflatie slechts een kwestie van tijd. En als de inflatie straks echt losbarst, zullen centrale banken het ook laten gebeuren. Ze kunnen niet anders. Een renteverhoging is funest voor het systeem.

Toen de Fed eind augustus zijn inflatiedoelstelling veranderde van 2% naar ‘gemiddeld’ 2%, wisten beleggers eigenlijk al hoe laat het was. Er zal inflatie moeten komen en als het er komt, dan zullen de centrale bankiers niet meteen op de rem gaan staan. Doordat de inflatie zoveel jaren onder de 2% heeft gestaan, is een relatief hoge inflatie nodig om weer terug te komen op het gemiddelde van 2%.

Inflatie is nodig vanwege de enorme schuldopbouw in de wereld. In diverse landen is de schuld zo hoog, dat deze alleen nog is op te lossen middels inflatie, schuldsanering of een combinatie van beide. In onderstaande grafiek staat de overheidsschuld van de VS als percentage van het Amerikaanse bbp weergegeven. Deze nadert de ratio uit de Tweede Wereldoorlog. Volgens het Congressional Budget Office loopt de schuldquote van de VS op naar 170% in 2050.

Er zijn globaal vier redenen aan te wijzen waarom er meer inflatie zal komen:

- Veranderende demografie

- Afnemende globalisering

- Inhaalslag bestedingen

- ‘Mean reversion’

Voordat er een nadere toelichting wordt gegeven op deze redenen, is het goed te stellen dat inflatie niet wordt veroorzaakt door monetair beleid. Dit heb ik eerder toegelicht in een column. De -positief veronderstelde- relatie tussen geldcreatie en inflatie is spurius.

De centrale banken misbruiken de niet-onderbouwde inflatiedoelstelling van 2% om geld te creëren teneinde overheden overeind te houden en de financiële markten te ondersteunen. Binnenkort verschijnt er een ‘position paper’ van onder andere mijn hand waarin deze stelling nader wordt onderbouwd.

Veranderende demografie

In een dit jaar uitgekomen boek van Goodhart en Pradhan, ‘The Great Demographic Reversal: Ageing Societies, Waning Inequality, and an Inflation Revival’, wordt de lage mondiale inflatie van de afgelopen decennia verbonden aan trends als demografie en globalisering. De integratie van arbeidskrachten in de wereldeconomie gedurende de afgelopen drie decennia, met name uit China en de Oost-Europese landen na de val van de Sovjet-Unie, heeft de arbeidskosten en in het kielzog daarvan de inflatie doen afnemen.

Goodhart en Pradhan stellen echter dat er een grote verandering van het arbeidsaanbod op komst is. De beroepsbevolking zal in grote delen van de wereld gaan krimpen. De babyboomers gaan met pensioen. De opening van China en Oost-Europa leverde een eenmalige aanbodschok op. (Loon)inflatie lijkt daarmee onvermijdelijk.

Afnemende globalisering

Ook de globalisering neemt de komende jaren af. Bedrijven konden afgelopen decennia gemakkelijk hun productie naar lagelonenlanden verplaatsen, maar dit wordt de komende jaren steeds lastiger.

Ten eerste om politieke redenen, denk aan de handelsoorlog tussen China en de VS, begonnen onder Trump, maar waarschijnlijk voortgezet onder Biden. En overigens niet alleen omdat Biden dat wil. Ook China wil minder afhankelijk worden van de VS.

Ten tweede hebben we door de coronacrisis gezien dat het handig is om voor delen van de productieketen niet afhankelijk te zijn van andere regio’s in de wereld.

En ten derde, zo betogen ook Goodhart en Pradhan, zal de vergrijzing steeds meer lokale arbeidskrachten, vooral in de gezondheidszorg, vereisen. Kortom, meer onderhandelingskracht van lokale arbeid, dus hogere (loon)inflatie.

Inhaalslag bestedingen

Zowel bedrijven als consumenten zitten op een enorme berg cash. De hoeveelheid kapitaal in geldmarktfondsen (zie onderstaande grafiek) en deposito’s staat op een recordhoogte. Al wordt er na de coronacrisis maar een gedeelte ervan besteed, dan ligt inflatie voor de hand, te meer daar bedrijven gedeeltelijk de misgelopen omzetten willen compenseren door hogere prijzen.

Mean reversion (en relatieve waarderingen)

Financiële markten laten op de lange termijn ‘mean reversion’ zien. Dan doen aandelen het jaren goed en obligaties minder en vice versa. Hetzelfde zien we met aandelen en grondstoffen. In onderstaande grafiek wordt de Goldman Sachs Commodity Index gedeeld door de Dow Jones Industrials.

Als de ratio stijgt, doen grondstoffen het relatief goed. Als de ratio daalt, doen aandelen het weer beter. De ratio staat nu op een dieptepunt dat vergelijkbaar is met eind jaren zestig, vlak voordat het monetaire systeem van Bretton Woods klapte, waarna grondstoffen het meer dan tien jaar relatief goed gingen doen.

Als ‘mean reversion’ nog steeds bestaat (waarom niet?), moeten grondstoffen weer gaan stijgen (en/of aandelen dalen). Hogere grondstofprijzen brengen waarschijnlijk inflatie met zich mee.

Diverse grondstoffen kennen in de komende decennia bovendien meer vraag dan aanbod, denk aan industriële metalen als koper, lood en zink, maar ook aan water en hout. Tot slot zal de kostprijs van grondstoffen omhoog gaan door hogere milieu-eisen en CO2- en waterheffingen.

Tot slot

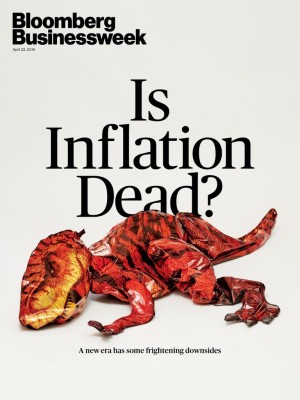

In de media worden regelmatig bepaalde economische feiten of beleggingen ‘dood verklaard’. Een klassieker is de cover van BusinessWeek uit 1979 ‘The Death of Equities, How Inflation is Destroying the Stock Market’, die verscheen na meer dan tien jaar slechte rendementen op aandelen, enkele jaren voordat aandelen aan een van de grootste beurshausses uit de geschiedenis begonnen, uiteindelijk uitmondend in de TMT-bubbel.

Media zijn vaak contraire indicatoren. Vorig jaar verscheen onderstaande cover van Bloomberg BusinessWeek. ‘Is inflation dead’? Nee! Het is overigens nog afwachten hoe en wanneer het beest weer tot leven komt.

Dit artikel bevat een persoonlijke opinie van Harry Geels