Harry Geels: Vier strategieën voor beleggen in het bubbeltijdperk

Harry Geels: Vier strategieën voor beleggen in het bubbeltijdperk

Door Harry Geels

Volgens diverse analisten zitten zowel aandelen als obligaties (en vastgoed) in een bubbel. Tegelijkertijd is beleggen voor velen een noodzaak. Veel geld liquide laten staan bij een bank is geen optie voor grote beleggers en voor kleinere beleggers ook steeds minder, niet in de laatste plaats vanwege de negatieve rente. Er zijn grofweg vier strategieën voor het beleggen in een bubbeltijdperk.

Er zijn diverse bekende analisten die begin dit jaar hebben gewaarschuwd voor de hoog opgelopen waarderingen van de drie belangrijkste beleggingscategorieën: aandelen, obligaties en vastgoed. Het was bijvoorbeeld GMO’s Jeremy Grantham die de huidige aandelenmarkt vergeleek met die van eind jaren negentig. Hij sprak van een fully-fledged epic bubble. Grantham is overigens al sinds 2014 negatief.

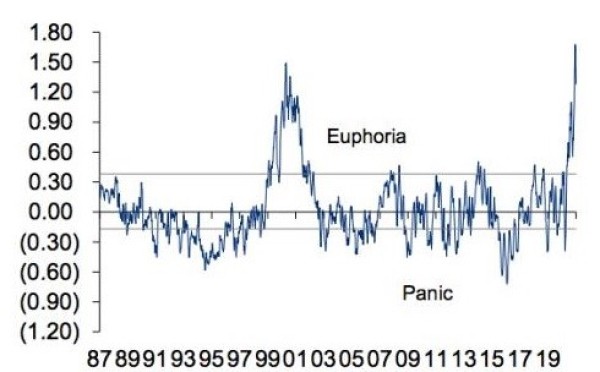

Volgens het Panic/Euphoria-model van Citi Research (zie Figuur 1) is er nu sprake van de grootste mate van euforie sinds 1987. En euforie is volgens dit model een contraire indicator. Beleggers zouden dus voorzichtig moeten zijn.

Figuur 1: Panic/Euphoria Model

Bron: Citi Research

Dus dan maar niet beleggen? Nee, dat is voor de meeste beleggers geen optie. Grote bedragen cash op de bank zetten is gevaarlijk en gezien de negatieve rente ook niet aan te bevelen. Bubbels zijn ook lastig te timen. Zo gaf het Panic/Euphoria-model begin 1999 al aan dat beleggers te euforisch waren. De markt steeg echter nog 1,5 jaar verder. Zo’n lange periode aan de zijlijn blijven staan, is voor de meeste grote beleggers een te groot carrièrerisico.

Geïnspireerd op een blog van ‘A Wealth of Common Sense’ worden onderstaand vier strategieën beschreven voor het beleggen in een bubbeltijdperk.

[1] Nog offensiever beleggen (ja, juist nu)

Bij de offensieve strategie moeten beleggers niet bang zijn. Juist in een bubbelomgeving zijn er kansen grote winsten te maken. We kunnen de toekomst toch niet voorspellen. Wie weet gaan centrale banken een nog ruimer monetair beleid voeren. Nog meer mensen worden zo gedwongen om te beleggen en risico’s te nemen.

Bij deze strategie is de verwachting dat er nog (veel) extra rendement kan worden behaald. Bij een eventuele klap van de markt is er dan een buffer opgebouwd om die, al dan niet gedeeltelijk, op te vangen. Eventueel kan bij een daling ook nog bijgekocht worden.

Deze strategie is vooral geschikt voor reeds actieve beleggers. Het grote gevaar voor nieuwe beleggers is hier dat er precies op een meerjarige top wordt ingestapt en dat er lange tijd gewacht moet worden om weer break-even te zijn. Voor mensen met een lange beleggingshorizon niet zo erg, maar voor degenen die nu of binnenkort de beleggingen nodig hebben om van te leven natuurlijk wel.

[2] Contrair beleggen

Grantham zegt dat we nu in waardeaandelen moeten beleggen. Die zijn sterk achtergebleven en dus nog niet zo duur als groeiaandelen. Bovendien hebben deze aandelen de neiging het relatief goed te doen in een crisis. Onderstaande grafiek maakt duidelijk dat waardeaandelen relatief gezien eindelijk de weg weer omhoog hebben gevonden. Er is zowaar een hogere bodem te zien.

Figuur 2: Relatieve sterkte van Waarde versus Groeiaandelen (MSCI World Value gedeeld door MSCI World Growth)

Bron: Metatock/MSCI

Er zijn nog meer contraire rotaties mogelijk, zoals opkomende markten en grondstoffen. Ook relatief dure Amerikaanse aandelen kunnen (gedeeltelijk) worden ingeruild voor achtergebleven Europese of Japanse bedrijven. Tesla is op de beurs nu even groot als de tien bekende andere beursgenoteerde autofabrikanten. Tesla inruilen voor deze tien autobedrijven geeft een betere spreiding en acceptabelere fundamentele waarderingsratio’s.

[3] Nog beter spreiden

Bij de derde strategie wordt een nog betere spreiding in de portefeuille aangebracht door nieuwe beleggingscategorieën toe te voegen, bijvoorbeeld private markten die minder gevoelig zijn voor de sentimenten op de beurs, denk aan private equity, private debt en direct vastgoed, het liefst goed gespreid over de wereld, om zo een goede valutaspreiding in de portefeuille te krijgen.

Als er nog niet in grondstoffen wordt belegd, kan deze categorie ook worden toegevoegd. Ook kan naar actieve beheerders worden gekeken die risico’s in de portefeuille kunnen afdekken. Zo zijn er beheerders die een out of the money-putoptiestrategie combineren met een long only-aandelenportefeuille, of exposure zoeken naar goud(mijnen), die doorgaans een goede bron van spreiding zijn in spannende beurstijden.

[4] Doorbeleggen in het huidige risicoprofiel

Deze laatste strategie gaat ervan uit dat timing lastig is en dat markten altijd een Wall of Worry beklimmen. Het gaat er hier om aan het plan vast te houden. De strategie van ‘gewoon’ doorbeleggen wordt ondersteund door interessante research van JP Morgan. Hierin werd op basis van dertig jaar historie van de S&P500 aangetoond dat het beleggen bij nieuwe highs, zoals we de laatste maanden vaak hebben gezien, helemaal niet gevaarlijk hoeft te zijn.

JP Morgan vergeleek een beleggingsstrategie waarbij willekeurig in de markt werd gestapt met een strategie waarbij steeds bij een nieuwe high werd ingestapt. Wat bleek? De laatste strategie leverde over een 1-, 3- en 5-jaarsperiode meer op dan de ‘willekeurige’ instapstrategie. Dit is geen strategie die overigens gemakkelijk kan worden uitgevoerd, want er waren maar liefst zeshonderd nieuwe highs in de loop van de onderzoeksperiode.

Figuur 3: Een willekeurige instapstrategie vergeleken met kopen op nieuwe ‘highs’

Bron: JP Morgan

Het onderzoek toont eigenlijk aan dat beleggers geen hoogtevrees moeten hebben, mits de horizon lang genoeg is. De uitkomsten van vergelijkbare onderzoeken voor andere aandelenmarkten dan die van de Verenigde Staten zijn overeenkomstig, of zelfs nog beter, zoals bij opkomende markten. Hetzelfde geldt voor andere beleggingscategorieën zoals goud en bitcoins.

Dit artikel bevat een persoonlijke opinie van Harry Geels